なぜ今、「統合思考経営」なのか?

~ESGを踏まえた長期にわたる価値創造のために~

その後の「タクソノミー3兄弟」(その3)

Table of contents

前回 (12) は、タクソノミー3兄弟の双子弟の一人である「資産運用事業者のサステナビリティ情報開示規則 (SFDR) 」について述べました。今回は、もう一人の弟「投資インデックス提供者の気候ベンチマーク規則 (LCBR) 」の概要と最新状況について解説します。タクソノミーはこれで最後となります。

EUはパリ協定を実現するために、TRでサステナブルな経済活動の「グリーン・リスト」を策定し、SFDRで運用会社の「サステナビリティ・リスク統合」を義務化し、LCBRで投資インデックス提供者に「気候ベンチマーク」の導入を求めています。これらに共通するのは、投融資による気候インパクトの抑制であり、詰まるところ、事業会社の脱炭素化に向けた金融包囲網です。タクソノミーの国際標準化の動きもあり、日本企業は呑気に「欧州の問題」と傍観するのは危険です。

LCBR(気候ベンチマーク規則)は誰の何のための基準なのか?

LCBRは、投資インデックス提供者※に対し、パリ協定と整合的なベンチマーク(基準指標)の開発・提供、ならびに投資インデックスのESG情報開示を求めています。

- 「気候ベンチマーク」(気候要件を満たす、基準となる投資指標)の新概念を導入した

つまり、EU CTB(気候移行ベンチマーク)とEU PAB(パリ協定適合ベンチマーク) - 「ベンチマーク声明」で、投資指標にESG要素をどのように反映するか説明すること

- 各投資インデックスで、ESG要素を反映する方法とその主要な要素を開示すること

LCBRのキモは、「気候ベンチマーク」というEU共通の投資ラベルの導入により、気候問題の解決に真に貢献する資産への資金の流れを促すこと。

投資対象企業に対しては、「気候ベンチマークに採用」というインセンティブにより、パリ協定とESG要素に対する考慮を徹底すること。

- (※)本規則の英文では、Benchmark Administratorsと表記される。

そもそも、なぜ「金融ベンチマーク」の規制なのか?

LCBRは2016年に制定された「EUベンチマーク規制」の改正法として、2019年12月にSFDRとともに法律として成立し、2020年4月から適用されています。その細則を定める委任法(三分割)については、TEGの最終報告書(2019年9月)を基に欧州委員会が2020年7月に採択したものの、官報に載ったのはいくつかの調整を経て同年12月でした。

ここで、なぜサステナブル投資(ESG投資)で金融ベンチマーク規制が必要なのかを確認しておきます。機関投資家や運用機関が投資する際には、多くの場合、何らかの金融ベンチマーク(基準指標)を参照します。それゆえ金融ベンチマークのあり方は、投資商品の価格形成や資金の流れに大きな影響を及ぼすことになります。

実際、EUベンチマーク規則が2016年に導入されたのは、2012年に発覚した英国大手銀行による国際金融取引のベンチマークであったLIBOR※1の不正操作事件が契機となっています。金融ベンチマークとして使用するインデックス※2の算出で不正や裁量・利益相反があると、投資家だけでなく投資先企業や消費者に混乱と損失をもたらし、金融インフラとしての信頼も失墜します。

- (※1)これまで約50年にわたり、国際金融取引の基準指標として利用された短期金利指標である「ロンドン銀行間取引金利」である。不正操作事件の結果、2021年末以降は恒久公表停止が確定している。

- (※2)インデックスは、特定の資産クラス(株式、債券、通貨、金利など)における市場全体の動向を示すもので、株式では日経平均、JPX400やNYダウ、S&P500などがある。これに対しベンチマークは、機関投資家や運用会社が参照する特定の基準指標を意味し、パフォーマンス評価やリスク管理、資産配分などに利用される。

他方、「ESG投資インデックス」と呼ばれるESG要素を組み込んだ投資指標が、少なからず登場しています(有名なものでは、MSCI ESG Indexes、DJSI World、FTSE4Good Indexなど)。ただ類似の名称であっても、選定基準や資産構成は異なります。ここに欧州委員会は着目し、2018年の「アクション・プラン」のアクション5(【統合思考経営8】図表17)で、EU共通の統一されたESG(特に気候変動)ベンチマークの導入を表明したのです。その問題意識は以下の二点です。

- 従来の金融ベンチマークは、サステナビリティ(ESG要素)の考慮が限定的である。

- 気候・環境に配慮した投資商品であるかのように装う、グリーンウォッシュを排除する。

パリ協定にコミットする「気候ベンチマーク」の導入

さて、LCBRにより新たに導入された二つの気候ベンチマーク(EU CTBとEU PAB)の概念と要件について、本則と細則(委任法3)を基に簡単に説明します。前者よりも後者が厳しい要件となっていますが、どちらもパリ協定へのコミットメント(IPCCの1.5℃シナリオに基づく、2050年までに正味ゼロ排出目標)に基づいています。

EU CTB (EU Climate Transition Benchmarks):気候移行ベンチマーク

投資ベンチマークを構成する原資産が、「脱炭素化軌道」に沿うもの。

EU PAB (EU Paris-aligned Benchmarks):パリ協定適合ベンチマーク

投資ベンチマークを構成する原資産のGHG排出量が、パリ協定の目的と合致するもの。

特に強調されるのが、投資ベンチマークとしての資産再配分、つまり化石燃料産業からの脱却とグリーン・再生可能産業への転換です(委任法3の前文5)。本則 (ANNEX III) では、「ベンチマークの開示項目」が以下のように定められました。中でも注目すべきは、ベンチマーク自体のGHG排出寄与量(カーボン・ポートフォリオ)でしょう。

- ベンチマークの主な資産構成、およびその選定・重み付け・除外の方法

- ベンチマークにおけるGHG排出量の水準に関する除外基準

- 「脱炭素化軌道」の判断基準と使用データ

- ベンチマーク自体の全GHG排出寄与量

気候ベンチマークの厳しい?「最低標準」と「排除基準」

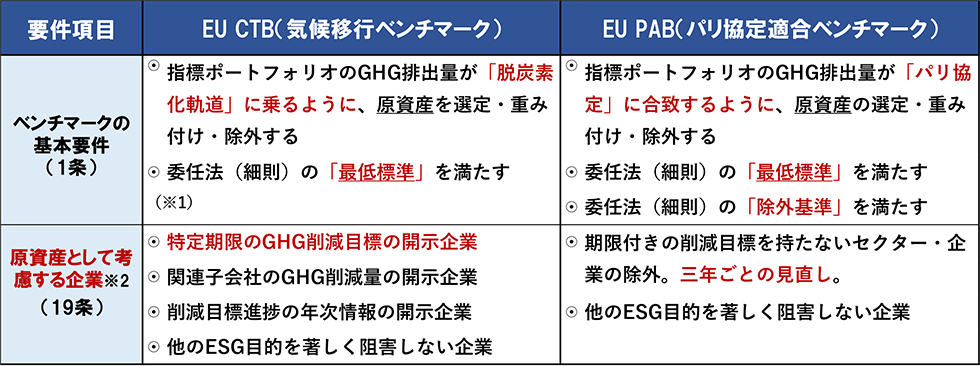

投資対象となる企業(気候ベンチマークのポートフォリオを構成する株式や債券など原資産の発行体)の基礎的な要件を、LCBR本則では次のように定めています(EU CTBの場合)。すなわち、脱炭素に向けた期限特定のGHG排出量の削減目標、グループ会社の削減量、削減進捗の年次報告を開示する企業、さらに気候変動以外のESG課題に抵触しない企業です(図表33)。

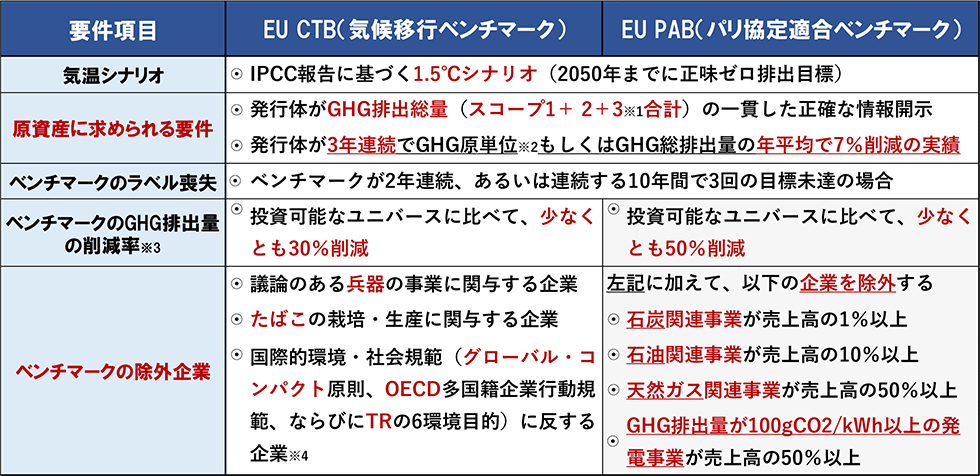

LCBR細則(委任法3)では、気候ベンチマークの「最低標準」として、発行体のGHG排出量(スコープ1, 2, 3合計)の原単位もしくは総量が、3年連続で年率7%削減の実績が必須要件です。他方、投資から除外するセクターや企業の「除外基準」も明示されました。特にEU PABでは、石炭・石油・天然ガス関連の事業収入が売上高に占める比率が定められ、発電事業もTRグリーン・リストの閾値に基づいた同様の考え方です(図表34)。

- (※1)投資インデックス提供者には2022年1月1日までに、一つ以上のEU CTBを提供する努力義務がある。

- (※2)EU CTBでは企業の長期削減目標の策定・開示を促進するべく、2022年末までの経過措置がある。

- (資料)欧州委員会「LCBR 2019/2089」(2019年12月EU官報掲載)を基に筆者作成

本則 https://eur-lex.europa.eu/legal-content/EN/TXT/PDF/?uri=CELEX:32019R2089&from=EN

※リンク先は、外部サイトとなります

- (※1)スコープ3の適用開始時期は業種により異なる。エネルギー業・鉱業では規則開始と同時(算出困難なら化石燃料の埋蔵量も使用可)、輸送・建設・不動産・資源・工業では2年以内、それ以外は4年以内。

- (※2)原単位の分母はEVIC(現金や負債を含む企業価値)とされた。

- (※3)株式配分制約については、投資可能なユニバースに比して少なくとも同等の市場エクスポージャーとする。

- (※4)EU CTBの投資除外企業の対応期限は、1年猶予の2022年末である。

- (資料)欧州委員会「LCBR Delegated Act:Minimum Standards for EU CTB & EU PAB 2020/1818」を基に筆者作成

委任法3)https://eur-lex.europa.eu/legal-content/EN/TXT/PDF/?uri=CELEX:32020R1818&from=EN

※リンク先は、外部サイトとなります

既に始まっている「気候ベンチマーク」

迅速に対応する欧米の投資インデックス提供者

ESG投資が世界的に拡がる中、機関投資家や運用機関にとってESGや気候問題を考慮した投資ベンチマークの存在は大きな意味をもちます。これまでも投資インデックス提供者は、独自にESG・低炭素のベンチマークを提供してきましたが、その気候や社会の改善効果については必ずしも明確ではありませんでした。しかし、パリ協定の目標達成(1.5℃シナリオ)という明確な統一的基準による気候ベンチマーク概念の登場で様相が変わりました。

LCBR(本則)は2022年初までに一つ以上のEU CTBを提供するよう求めていますが、大手インデックス提供者は委任法(細則)を待たずに、早々と2019年9月のTEG最終報告書の段階で取組を始めました※3。現在では、気候ベンチマークの最低標準を満たす(超す)複数のインデックスを提供しています(図表35)。TCFD提言(移行リスク、物理リスク、気候ビジネス)を反映したものも少なくありません。

- (※3)2014年から低炭素インデックスを提供するMSCIは、2019年11月にはCTBとPABに対応した暫定的なインデックスを公表した。S&P Dow Jones IndicesやISSも2020年2月に同様のインデックスを公表した。

0663a2c2-5919-8385-3bf9-7581c40905f9 (msci.com)

Press Release (solactive.com)

※リンク先は、外部サイトとなります

| インデックス 提供者 |

気候ベンチマーク(インデックス) |

|---|---|

| MSCI | MSCI Climate Paris Aligned Index (株式型8種) MSCI IG Climate Paris Aligned Corporate Bond Index (社債型2種) Climate Paris Aligned Indexes - MSCI |

| FTSE Russell | FTSE All-World Paris-aligned Benchmark (PAB) Index (バックテスト) ftse_russell_study_on_eu_paris-aligned_benchmarks_final_0.pdf (ftserussell.com) FTSE TPI Climate Transition Index Series FTSE TPI Climate Transition Index Series_Brochure_Jun2020_v1.pdf (ftserussell.com) |

| S&P Dow Jones Indices |

S&P Paris Aligned Index, S&P Climate Transition Index (通称:S&P PACT Indices) Transition to a 1.5°C World with the S&P Paris-Aligned and Climate Transition (PACT) Indices (spglobal.com) |

| ISS & Solactive※ |

Solactive ISS ESG EU Climate Benchmarks Index Series(CTB&PAB含む) Turnkey Index Solutions | ISS (issgovernance.com) Solactive BBVA Climate Action CTB Europe Index NTR (多様な市場指標群) Solactive BBVA Climate Action PAB Europe Index NTR (多様な市場指標群) Solactive | Environmental, Social and Governance |

- (※)ISS:米国の世界的な議決権行使助言会社、Solactive:独国の大手インデックス開発会社。

- (注)表中の各社ウェブサイトの閲覧は、いずれも2021年5月11日である。

- ※リンク先は、外部サイトとなります

気候ベンチマークを使った日本初の事例

このような気候ベンチマークを誰が使うのかと言えば、気候変動に危機意識をもつ長期視点の機関投資家や運用機関です。ここでEU PABを使ったの日本初の事例を紹介します。投資先企業のGHG排出量を2050年までに実質ゼロをめざす第一生命※4の投資信託ファンドです(下記囲み)。

- (※4)同社は2021年3月、2050年までに運用ポートフォリオのGHG排出量を実質ゼロに移行することを目指す、国際的な機関投資家団体「ネットゼロ・アセットオーナー・アライアンス」に日本では初めて加盟した。

News Release 2020_096.pdf (dai-ichi-life.co.jp)

※リンク先は、外部サイトとなります

本年2月、第一生命は気候変動によるリスク抑制と収益機会の獲得を目的として、株価指数「MSCI ACWI Climate Paris Aligned Index(MSCI 気候パリ協定準拠インデックス)」に連動する投資信託ファンドを運用会社(アセットマネジメント One)と共同開発し、200億円を投資したと発表しました。本インデックスを参照した金融商品の組成・投資は世界初とのことです。

- (資料)第一生命News Release 2021年2月26日 2020_094.pdf (dai-ichi-life.co.jp)

※リンク先は、外部サイトとなります

因みに、同社(運用資産約36兆円)の投資先のCO2排出量(カーボン・ポートフォリオ)は年間約1,000万トンです。中期目標として、2025年に2020年比で約3割削減をかがけており(5年ごとに見直し)、そのために数千億円規模で排出量の多い企業の株式売却も想定しているようです。この基本方針は、「第一生命グループ 2021-23年度中期経営計画」(29頁)に記載されています。

- (注)運用ポートフォリオの脱炭素化は欧米の保険会社や年金基金で先行するが、日本生命も2050年のゼロ排出をめざし、2030年までの削減計画を2021年度から始めた。住友生命も検討中とのこと。

「ベンチマーク声明」で、ESG要素をどのように考慮したか説明せよ!

すべての「ベンチマーク声明」で、ESG考慮の有無を開示せよ!

さて、LCBRのもう一つの改正点(27条2a)は、投資インデックス提供者に対し、各「ベンチマーク声明」において、どのようにESG要素を反映したかについての説明を義務付けたことです。これには伝統的ベンチマークも含みます(金利と為替は除く)。期限は2020年4月です。さらに2021年末までに、データ入手先や算出モデルを含むベンチマーク方法論の説明も必要です。

注目すべきは、ESGや気候問題を考慮をしていないベンチマークでも、そのベンチマーク声明にその旨を明記することです。また、EU TCB・PABを提供していない、あるいはESGを追求・考慮する指標を提供していないベンチマーク提供者については、自社の全てのベンチマーク声明で、そのことを明示する必要があります。

これでベンチマークの利用者は、どのベンチマークがどの程度ESGを考慮し、あるいは気候ベンチマークに該当するかを容易に判断できるようになります。実際、MSCIやFTSE Russellなどの主要な投資インデックス提供者は、ウェブ上でベンチマーク声明を公開しています(下記参照)。

- MSCI Equity Benchmark Family – Benchmark Statement:株式

MSCI Fixed Income Benchmark Family – Benchmark Statement:債券

Benchmark statements | FTSE Russell:全資産クラス一覧

※リンク先は、外部サイトとなります

「ベンチマーク声明」で開示すべきESG要素

ベンチマーク声明で開示すべき個別のESG要素は、TEG最終報告書に準じて、LCBR委任法1のANNEX I(テンプレート)とANNEX II(ESG要素)で定められています。ただし、ベンチマークの構成資産(株式、債券、国債、コモディティ、不動産、その他)によって異なります。株式の場合、特徴的なことは環境面では化石燃料関連産業の、社会面ではILO条約のデューデリ方針のない企業のエクスポージャー(市場リスクに晒さられている割合や総額)の開示です(図表36)。

- (※1)LCBR委任法1 (ANNEX II) のESG開示項目にある任意項目は割愛する。

- (※2)表中の比率は、原則として、ベンチマークの構成資産による加重平均値である。

- (資料)欧州委員会「LCBR Delegated Act: the explanation in the benchmark statement of how ESG factors are reflected in each benchmark provided and published 2020/1816 ANNEX II」を基に筆者作成

委任法1)https://eur-lex.europa.eu/legal-content/EN/TXT/PDF/?uri=CELEX:32020R1816&from=EN

※リンク先は、外部サイトとなります

(注)LCBR委任法2「ベンチマーク方法論において反映するべきESG要素の最低事項」は割愛する。

委任法2)https://eur-lex.europa.eu/legal-content/EN/TXT/PDF/?uri=CELEX:32020R1817&from=EN

※リンク先は、外部サイトとなります

「気候ベンチマーク」は本当に普及するのか?

ベンチマークとしての期待と課題

LCBRはタクソノミー3兄弟の中では、最も実際的な規則だと思います。しかし、概念や枠組みが確立したとは言え、気候ベンチマーク(EU CTBとEU PAB)は本当に資本市場のインフラとして機能するのか、様々な課題が指摘されています。ここで論点を整理しておきます。

気候ベンチマークは脱炭素化に貢献するのか?(図表34参照)

- 判断基準のGHG排出原単位は相対値であり、分母(企業価値EVIC)の計算に恣意性が残る。

- GHG総排出量に年率7%削減(10年で約半減)の一律適用では、業種特性や過去の努力、あるいは技術革新を反映できない。

- 化石燃料関連企業の一部がEU PABから除外されると、トランジションに努力する企業に資金が廻らない恐れがある。

気候ベンチマークは資本市場で機能するのか?

- 気候ベンチマークの手法やデータが確立していないため、市場に混乱をもたらす懸念がある。

- 気候ベンチマークのリターンが市場平均と同等以上であることを実績で示す必要がある。

- 気候ベンチマークの利用者の増加が肝要だが、投資家や運用機関の意識は本当に変わったのか。

欧州委員会による3年後の見直し

上記のような課題に対応するべく、LCBRは欧州委員会に対し2022年12月(発効後3年)にその影響や効果に関する報告を義務付けています。TRの委任法により「グリーン・リスト」も明らかになりましたので、必要に応じ更なる立法も検討される予定です。

欧州委員会は規制で気候ベンチマークを導入し、市場での主流化をめざしています。一方、気候ベンチマークは気候問題に特化した「テーマ型インデックス」にすぎないという声もあります。この状況をどう評価するのか、立場によって異なります。様々な資本市場の参加者(エコシステム)がある中で、特にサスティナビリティ派か現実派で違うようです。

読者のみなさまはどのような立ち位置で、「タクソノミー3兄弟」をお読みいただけだでしょうか。次回から、新しいテーマといたします。

(つづく)