なぜ今、「統合思考経営」なのか?

~ESGを踏まえた長期にわたる価値創造のために~

ISSBはシングル・マテリアリティ(前編)

~株主資本主義とステークホルダー資本主義の間で~

Table of contents

前回(第22回)は、「TCFD開示の国際比較分析」の結果を基に、日本企業の気候関連リスク・機会に関するガバナンスとリスクマネジメントの課題と解決方策を提案しました。今回は、ISSB(注1)がパブコメを経て本年6月に確定版を公表した「IFRS S1:サステナビリティ関連財務情報の開示に関する全般的な要求事項」(注2)について、「マテリアリティ」の観点からやや批判的に考察します。

- (注1)ISSB(国際サステナビリティ基準審議会)はIFRS®財団の傘下組織であり、「IFRS® Sustainability Disclosure Standard(IFRS®サステナビリティ開示基準)」の策定を担う。IASB(国際会計基準審議会)と並立する。

- (注2)IFRS S1の付属資料Part C「Basis for Conclusions(結論の根拠)」も併せて参照した。S1基準の確定に至る背景や経緯、また考慮や判断が興味深く書かれており、一読をお勧めする。

https://www.ifrs.org/content/dam/ifrs/publications/pdf-standards-issb/english/2023/issued/part-c/issb-2023-c-basis-for-conclusions-on-ifrs-s1-general-requirements-for-disclosure-of-sustainability-related-financial-information-part-c.pdf

ISSBの「サステナビリティ関連財務情報」をどうみるか?

ISSBの設立目的

ISSB設立の背景には、乱立していたサステナビリティ報告の基準統一への世界的な待望感がありました。その中でのISSBの設立目的を端的に言えば、「資本市場のニーズを満たすために、『サステナビリティ関連財務情報』の開示に関する要求事項の包括的なグローバル・ベースラインを開発すること」となります。

それでは、ISSBのサステナビリティ関連財務情報とは何か。筆者の基本的な理解は以下のとおりです。

- そもそも、財務諸表とのつながりを構築し、投資家等に向けて一体的な情報を提供するものである。

- 投資家等の資金提供にかかわる意思決定のための、企業経営に影響を及ぼす「サステナビリティ関連リスク・機会」に関して、長期にわたるキャッシュフロー、資金調達や資本コストの観点から、重要性がある (material) 情報である。「シングル・マテリアリティ」の立場をとる。

- 逆に言えば、企業が環境・社会(ステークホルダー)にもたらす「外部不経済」に対する社会的責任を念頭においた、環境・社会のサステナビリティの実現に向けた、企業の努力や成果・課題に関する「サステナビリティ情報」の開示は求めない。「ダブル・マテリアリティ」の立場はとらない。

筆者の問題意識(パーパスとSDGsはどこへ行ったのか?)

- ①制度開示として、「企業が環境・社会から“受ける”インパクト」に限定するシングル・マテリアリティが定着すると、「企業が環境・社会に“与える”インパクト」を軽視することにならないか?

- ②企業が「環境・社会のサステナビリティ課題の解決」を考え実践する時、本来、「2つのインパクト」を踏まえたダブル・マテリアリティが基本となるべきではないか?

- ③投資家は金銭的リターンだけを求めるのか?サステナブル・ファイナンス(企業と環境・社会のサステナビリティを実現するために、資金の流れを変えることを意識した金融)はどう位置付けられるのか?

ISSBが求める投資家等のための情報開示

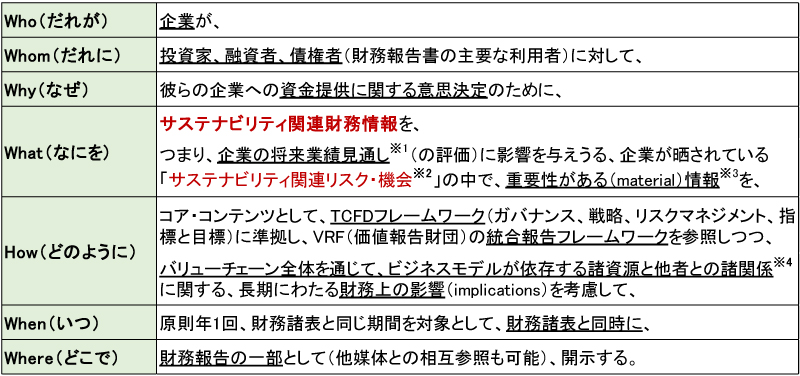

本稿はISSBの「サステナビリティ関連財務情報」の解説を目的とはしていませんが、そのマテリアリティの考え方を理解するために、全般的要求事項である「IFRS S1」の開示基準を、5W1H風にざっくりと整理したのが図表1です。キーワードは「サステナビリティ関連リスク・機会」です。

- (注)図表中の※1~※4については、以下で要点を述べる。

- (資料)ISSB策定の「IFRS S1」を基に筆者作成。詳細は、ISSB副議長(前IASB副議長)のプレゼンを参照されたい。

https://www.youtube.com/watch?v=iwSI0mziTsk

(※1)企業の将来業績見通し〔S1基準1項~5項、根拠BC67~BC68〕

S1基準の公開草案では頻繁に登場していた「企業価値 (enterprise value) 」は、パブコメを経た確定版では全て削除され、マテリアリティの説明からも除外されました。これに代わる新しい表記が「企業の将来業績見通し (entity’s prospects) 」です(基準3項、根拠BC67)。ちなみに公開草案での企業価値の定義は、「株式時価総額と正味負債額の合計」でした。

投資家、融資者、債権者(以下、投資家等)が投融資先企業への資金提供にかかわる意思決定においては、確定版では企業の短期・中期・長期のキャッシュフロー創出能力を吟味することの必要性が強調されています。その結果、S1基準が開示を求めるサステナビリティ関連財務情報の中核は、「企業の将来業績見通しについて、合理的に判断できるようなサステナビリティ関連リスク・機会」となりました。

(※2)サステナビリティ関連リスク・機会〔S1基準17項、B1~B2〕

サステナビリティ関連財務情報におけるキーワードである「サステナビリティ関連リスク・機会」の意味することは、バリューチェーンとビジネスモデルの観点から、以下の3点に集約できます。

- サステナビリティ関連リスク・機会は、企業の戦略実現と事業遂行において、そのバリューチェーン全体を通じてステークホルダー、社会、経済、自然環境との相互作用から発生する。

- この相互作用はビジネスモデルと外部環境の依存関係を意味し、ビジネスモデルが展開されるバリューチェーンは諸資源と他者との諸関係を基盤として成り立つ。

- それゆえ、サステナビリティ関連リスク・機会は、バリューチェーンに依存するビジネスモデルを介して、短期・中期・長期で企業のキャッシュフロー、資金調達や資本コストに影響を及ぼす。

(※3)重要性がある (material) 情報〔S1基準17項~19項、B13~B19、根拠BC67~BC74〕

サステナビリティ関連リスク・機会におけるマテリアリティの定義は、会計基準のIASBに合わせて、「ある情報の省略、誤記や曖昧さが、財務報告書の利用者の資金提供に関する意思決定に影響を及ぼすことが合理的に予想される場合には、その情報は重要である。」とすることが確認されました(基準18項、B13、根拠BC67)。これによりシングル・マテリアリティが確定した、と言えます。その特徴は以下の2点です。

- 企業へ資金を提供する投資家等の意思決定(投融資の判断や議決権行使など)のために、「重要性がある情報」の開示が求められる(基準B14)。ISSBの設立目的から当然の帰結であろう。

- 重要性の判断は、SASB(米国サステナビリティ会計基準審議会)などを参照して、企業がその特性に応じて行う。S1基準はマテリアリティの基準値や特定状況における規定は行わない(基準B19)。

(※4)企業が依存する諸資源と他者との諸関係〔S1基準B3~B5、根拠BC52〕

S1基準はバリューチェーンを重視しています。特に開示が求められるのは以下の事項です。すなわち、サステナビリティ関連リスク・機会がバリューチェーンのどこに関係するのか、影響を受ける操業地はどこか、さらにそのリスク・機会を評価しモニタリングする手続はどのようなものか。そのためには、ビジネスモデルのバリューチェーン(環境・社会・人々および経済)への依存性の認識が不可欠です。

例えば、水資源に依存する企業であれば、水資源の劣化や枯渇が操業を阻害し、ビジネスモデルに影響し、その結果、業績見通しにも影響を及ぼすかもしれません。競争市場で高度専門人材に依存する企業であれば、待遇や人的投資について魅力的で競争力のある人材戦略の策定能力が問われるかもしれません(基準B3)。

S1基準では、「企業の将来業績見通し」の評価にかかわる、バリューチェーンにおけるサステナビリティに関連する依存性情報として、以下のようなケースを想定しています(根拠BC52)。

- 飲料会社は、水ストレスが高い地域での操業について、想定される水リスクを開示する必要があろう。例えば、自社の水使用予測に対する水供給の見通し、水使用が近接コミュニティに与える影響、あるいは、これらのリスク状況がサプライチェーン全体でどのような意味をもつのか。

- アパレル会社は、製品や包装におけるプラスチック材料の使用が、業績見通しに与える潜在的な影響を開示する必要があろう。例えば、より持続可能性が高い代替品に対する顧客の選好、廃棄される材料の評判・規制リスク。あるいは、これらのリスクがバリューチェーンのどこで発生するのか。

- 電子製品製造会社は、サプライチェーンにおける人権問題が、業績見通しに与える影響の可能性を開示する必要があろう。例えば、企業の人権方針の策定、人権リスクを識別・評価・監視する態勢の整備、識別された人権侵害への対処方策が、事業推進にどのよう効果をもつのか。

「2つのインパクト」を踏まえた2つのマテリアリティ

マテリアリティの根源たる「2つのインパクト」

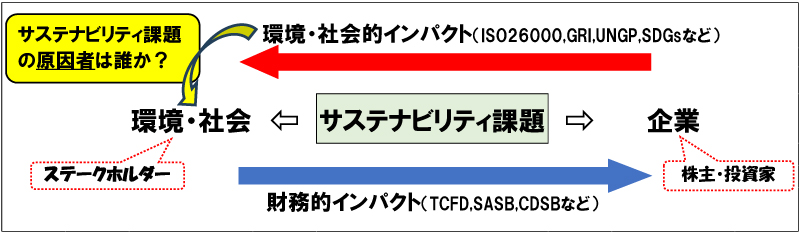

サステナビリティにかかわるマテリアリティを考えるに当たっては、その根源となる「2つのインパクト」を明確に認識しておく必要があります。つまり、サステナビリティ課題(社会的課題)を介した、企業の“あり様”と環境・社会の“あり様”にかかわる2種類のインパクト(影響)です(図表2)。

- 環境・社会的インパクト:

企業の意思決定や事業活動が、気候や人権を含む環境・社会(多様なステークホルダー)の“あり様”に及ぼすインパクト。ISO26000による「CSR」の定義と整合的である。 - 財務的インパクト:

逆に環境・社会の“あり様”が、企業の戦略や業績そして財務に及ぼすインパクト。それが株主や投資家の意思決定にも影響を及ぼす。TCFDの「気候関連財務情報」の概念と整合的である。

これら「2つのインパクト」はそれぞれ独立している訳ではなく、表裏一体の事象と考えることができます。ただし、これらは同時に発生するとは限りません。時間差をもって発生することもあります。改めて考えると、環境・社会の“あり様”、そして、その帰結である「財務的インパクト」の原因は、元をたどれば企業の“あり様”です。これは正に「天に唾する」に他ならない、ではありませんか。

- (資料)筆者作成

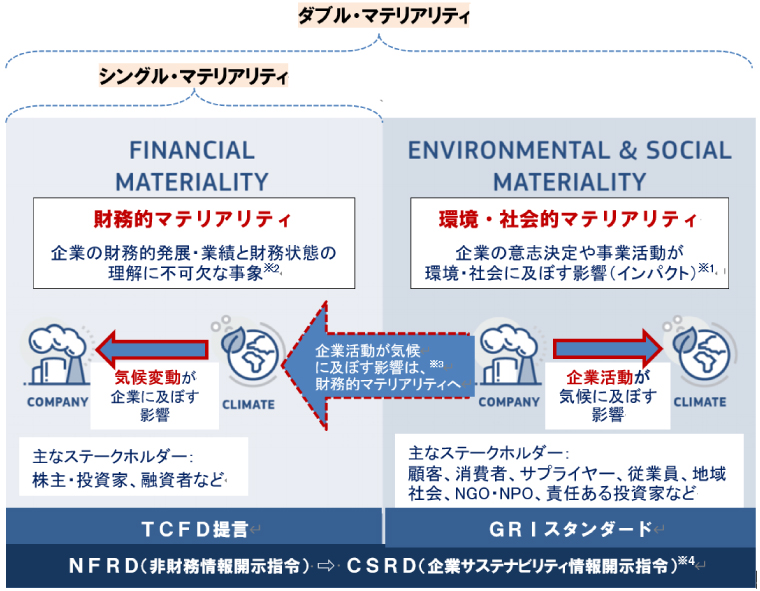

企業経営にかかわる「2つのマテリアリティ」

サステナビリティ課題にかかわる企業経営のマテリアリティにも、「2つのインパクト」と連動して2つの考え方があります。両者の違いは、「誰のためのマテリアリティか」という視点です(図表3)。

- シングル・マテリアリティ

企業が環境・社会から“受ける”インパクトに着目する、株主・投資家目線の「財務的マテリアリティ」 - ダブル・マテリアリティ

財務的マテリアリティに加えて、企業が環境・社会に“与える”インパクトに着目する、ステークホルダー目線の「環境・社会的マテリアリティ」を統合したもの。

「財務的マテリアリティ」は企業業績に影響を与える事象であり、投資家等にとって企業の戦略構築・事業展開や財務状態を理解するために必要なサステナビリティ関連の情報です(財務諸表の財務指標を意味しない)。他方、「環境・社会的マテリアリティ」は投資家等を除く多様なステークホルダー(顧客や消費者、サプライヤー、従業員、またNPO、CSO(市民社会組織)、地域社会、行政など)にとって関心が高い事象であり、環境・社会のサステナビリティにかかわる情報です。

- (※1)「環境・社会的マテリアリティ」は、ISO26000(社会的責任ガイダンス)による「CSR」の定義と整合的である。

- (※2)「財務的マテリアリティ」は、企業業績に影響を及ぼす事象を意味する。財務諸表の指標は含まない。

- (※3)図中央の大きな左矢印は、時代とともに変容する「ダイナミック・マテリアリティ」(後述)を示す。

- (※4)EUのCSRD(Corporate Sustainability Reporting Directive:2023年1月施行)は、同NFRDの改正法である。

なお、ダブル・マテリアリティの概念を初めて導入したのは、欧州委員会が2014年に発令したNFRD。この概念をより明確にしたのが、NFRDを補完するべく2019年に公表された「気候関連情報報告ガイドライン」である。

- (資料)欧州委員会「Guidelines on reporting climate-related information」(2019年6月)7頁に筆者仮訳・加筆

https://ec.europa.eu/finance/docs/policy/190618-climate-related-information-reporting-guidelines_en.pdf - (参考)拙稿SBJ-Labコラム「改めて問う。マテリアリティとは何か?」2021年8月

上記の分類に従えば、TCFD提言は気候変動が企業の戦略やビジネスモデル、財務計画に及ぼすインパクトに焦点を当てたシングル・マテリアリティです。GRIについては、企業による環境・社会的インパクトに限定した“逆シングル・マテリアリティ”と言うこともできます。このことから、“開示以前の問題”として企業がサステナビリティ課題を考える時には、本来、「2つのインパクト」を踏まえたダブル・マテリアリティが基本となるべきであると考えられます。

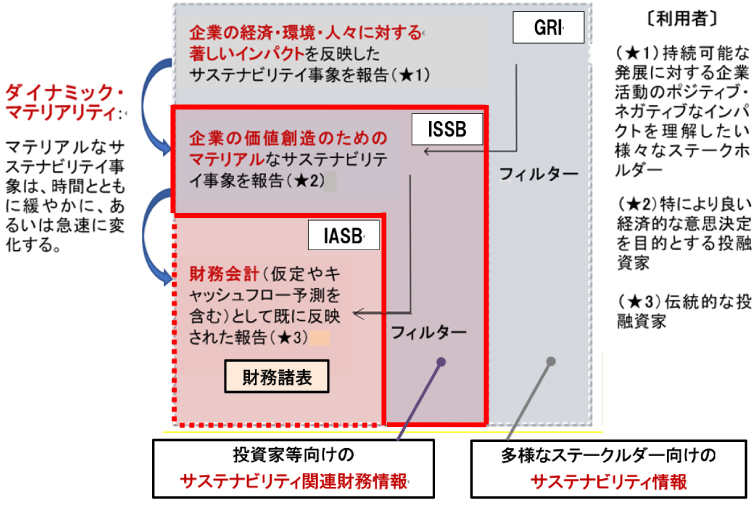

重なり合う2つのマテリアリティ(サステナビリティリスクは財務リスクへ)

「環境・社会的マテリアリティ」と「財務的マテリアリティ」は、いずれ重なり合う (overlap) 可能性があります。これまでも企業が環境汚染や人権問題を起こすと、不買運動や販売不振で売上高や資金繰りが悪化した事例は少なくありません。上記図表3の大きな左矢印を改めてご覧ください。右側の「企業活動が気候に及ぼすインパクト」が左側の「気候変動が企業に及ぼすインパクト」に寄っていくイメージです。

別の表現をすれば、図表4に示すように「マテリアルなサステナビリティ事象(★1)」は、時代状況の変化とともに「企業の財務的マテリアリティ(★2)」を変化させます。それが「財務諸表のマテリアリティ(★3)」にも影響を及ぼします。これを「ダイナミック・マテリアリティ」と呼びますが、基本はサステナビリティ事象のマテリアリティです。ISSBもこのマテリアリティの変容を認識していますが、この呼称は採用していません。

- (資料)基準設定主要5団体の資料を基に筆者仮訳・加筆

次回(第24回)は、IFRS S1について「マテリアリティ論争」と「制度開示と任意開示」の観点から深堀し、さらにサステナブル・ファイナンスを背景に「株主資本主義とステークホルダー資本主義」を考察します。

(つづく)